出品:新浪财经创投Plus

编辑整理:shu

2025年进程过半,国内股权投资市场在政策驱动与产业变革的双重催化下步入深度调整后的复苏周期。募资端率先触底反弹,银行、险资扩容与S基金机制完善激活长期资本;投资端延续理性收缩趋势,资金流动轨迹清晰指向硬科技赛道;退出端持续制度性突破,科创板“1+6”新政重启未盈利企业适用科创板第五套标准上市,为人工智能、商业航天、低空经济等前沿领域企业拓宽上市通道。与此同时,在新“国九条”、“并购六条”等政策推动下,并购退出成为主流渠道之一。港股IPO表现格外活跃,“A+H”热度持续攀升,截至6月30日还有40家A股公司在港交所排队。

一级市场正式进入“技术效用定价”时代。结合公开披露的投融资数据与基金募集细节,新浪财经创投Plus对2025年上半年股权投资市场进行如下回顾。

募资:二季度强势反弹 管理人结构优化加速

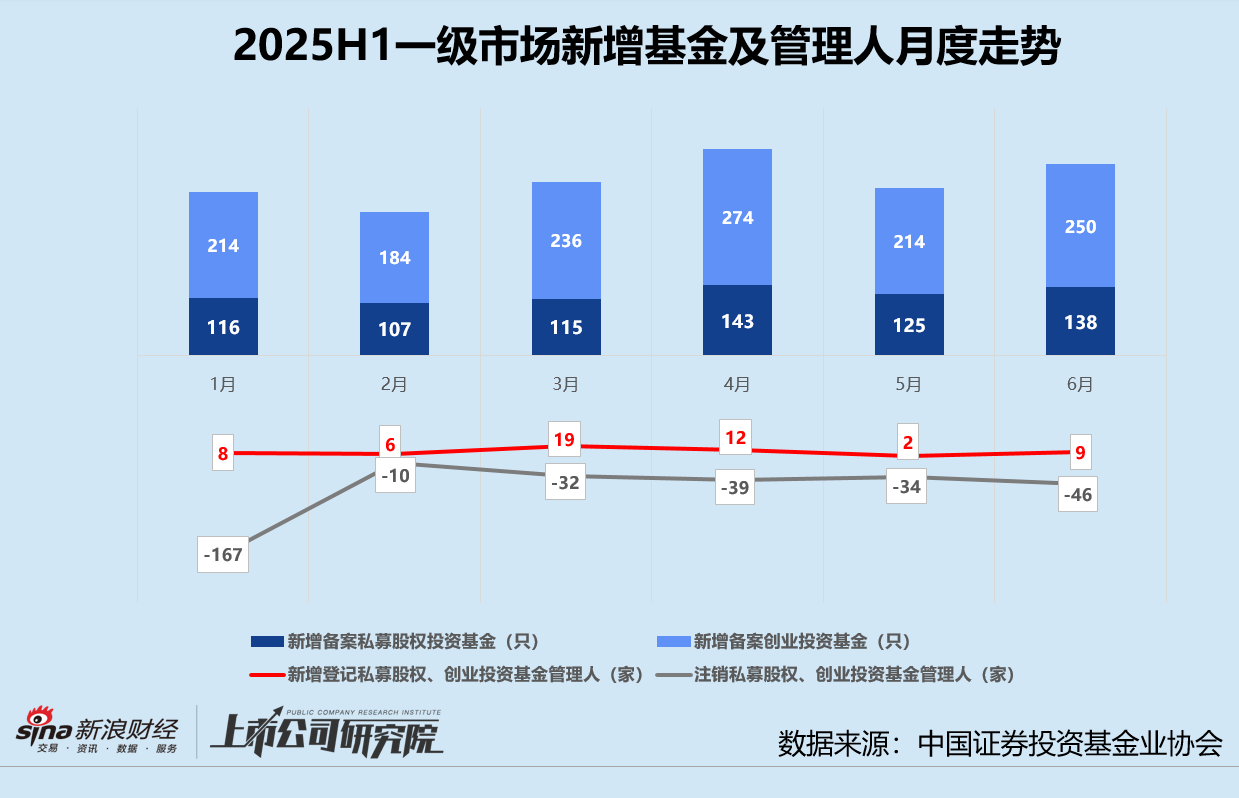

中国基金业协会数据显示,2025年上半年,国内私募股权与创投基金备案总量呈现温和修复态势。1-6月,全市场共新增备案744只私募股权投资基金,同比增长4.1%;创业投资基金备案1372只,同比增长3.9%。

受2024年末资本市场波动及政策落地时滞影响,一季度股权基金备案338只、创投基金备案634只,同比分别减少18.6%、17.0%,反映市场情绪仍偏谨慎;二季度股权基金备案406只,创投基金备案738只,同比增幅分别达35.3%、32.5%,印证了政策效应传导到位与市场预期改善。注册制深化、科创企业IPO常态化、S基金交易机制完善等举措大幅提振了LP信心,险资等长期资金配置比例回升成为关键驱动因素。

管理人数量变化表明市场出清压力有所缓解。上半年业内共注销私募股权、创业投资基金管理人328家,虽绝对量仍保持在高位,但同比大幅收窄45.7%,一定程度上显示了2018-2024年的“伪劣机构”出清已进入尾声;新增登记管理人56家,较2024年同期的45家提高24.4%,且多为产业资本背景或聚焦硬科技、绿色经济的专业GP。

基于公开信息不完全统计,2025年1-6月共有33只基金完成首轮或最终关账。其中,募资金额最高的是由追觅科技旗下CVC追创创投,其绍兴百亿产业基金首期已实现超募,将围绕、AI、高端装备制造及追觅生态链产业进行投资布局。康桥资本第一只人民币医疗健康并购基金以70亿首轮关账规模紧随其后,将聚焦生物医药、医疗器械、消费医疗、医疗产业服务等核心领域的并购整合机会。

报告期内,凯辉基金和联想系弘毅投资均完两只基金募集。前者4月先后与赛诺菲及欧莱雅联手,分别完成赛诺菲凯辉医药创新基金最终关账、凯辉创美未来基金首轮关账,合计募资26.12亿元。后者参与设立的成都弘生一期创业投资合伙企业(有限合伙)聚焦生物医药、器械、精准诊断、数字医疗等细分行业,由上市公司及策源资本及成都交子产业基金等“保驾护航”。另一只基金江苏弘材创业投资合伙企业(有限合伙)首轮关账6.06亿元,重点布局新能源技术及新材料,LP股东列表中出现、宜兴环科园等产业及国资背景机构身影。

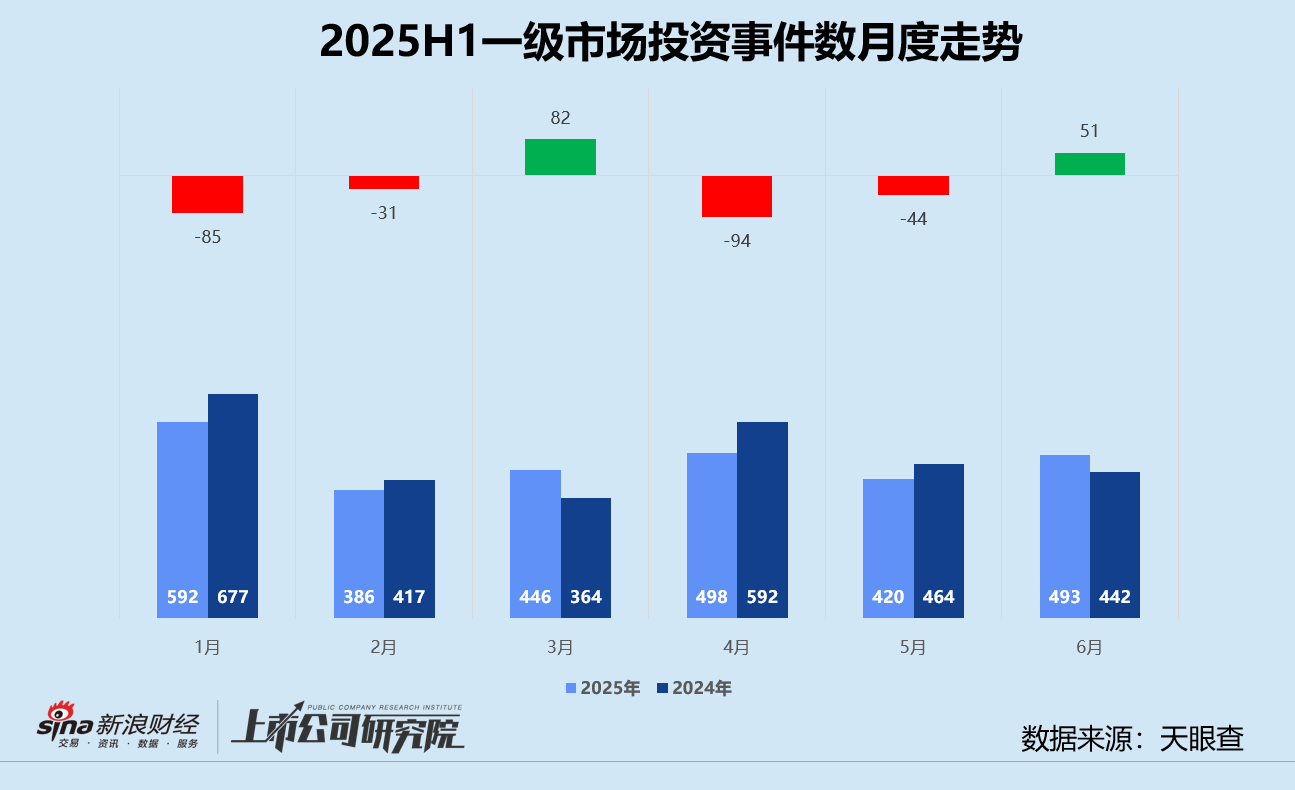

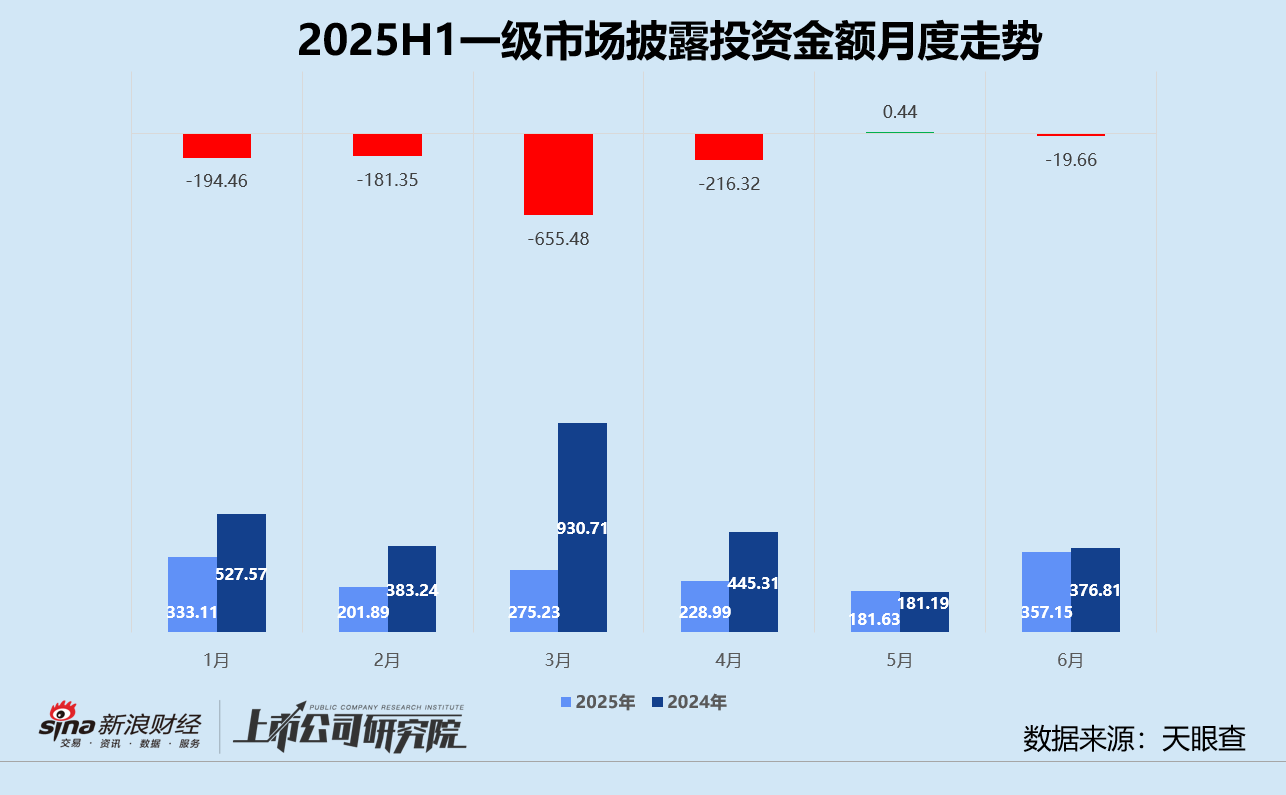

投资:延续“量价双降”态势 硬科技领域成资金避风港

天眼查公开数据显示,2025年上半年全市场共完成2835笔投资,同比减少4.1%;披露总投资额1577.98亿元,同比锐减44.5%。投资金额降幅远超数量降幅,反映单个项目的融资规模大幅缩水。分季度来看,一季度投资额同比下降56.0%至810.22亿元,二季度同比下降23.5%至767.76亿元。尽管降幅有所收窄,与募资端Q2回暖形成滞后呼应,但两个季度投资总额均未突破千亿,显示市场流动性未得到实质改善。

值得关注的是,2024年3月大连万达商管获得太盟集团、Ares Management旗下基金、阿布扎比投资局全资子公司Platinum Peony及穆巴达拉投资公司等共计600亿元融资,凭一己之力拉高了投资总额。不过,即使剔除该笔巨额融资影响,2025年1-6月的披露投资总额较2024年同期减少29.7%,该指标仍显著高于投资事件数量降幅,单笔投资金额同比下降36.5%。

明星项目融资缩量明显。报告期内,亿元级及以上投资交易数量占比从2024年上半年的18.1%降至16.8%,超10亿元的大额投资交易较2024年同期减少13起。

基于公开信息不完全统计,镍钴金属生产商金川镍钴战略融资轮获投金额97亿元,创下有色金属行业私募股权融资规模之最,约为上半年大额投资事件披露金额贡献15.7%。该笔交易引入中国五矿、、、农银投资等12家机构,公司投后估值直逼700亿元。6月5日,金川镍钴已完成上市辅导,计划冲击A股上市。

汽车交通和先进制造是大额投资相对集中的两大赛道。2025年1-6月,共6家汽车企业合计获得185.73亿元,其中整车制造商徐工汽车和汽车融资额均超60亿元。长控集团、瞻芯电子、爱芯元智等5家集成电路企业合计获投56亿元,由商汤孵化的国产GPU公司曦望Sunrise最新一轮融资近10亿元,投资方包括三一集团、第四范式、松禾资本、海通开元等。

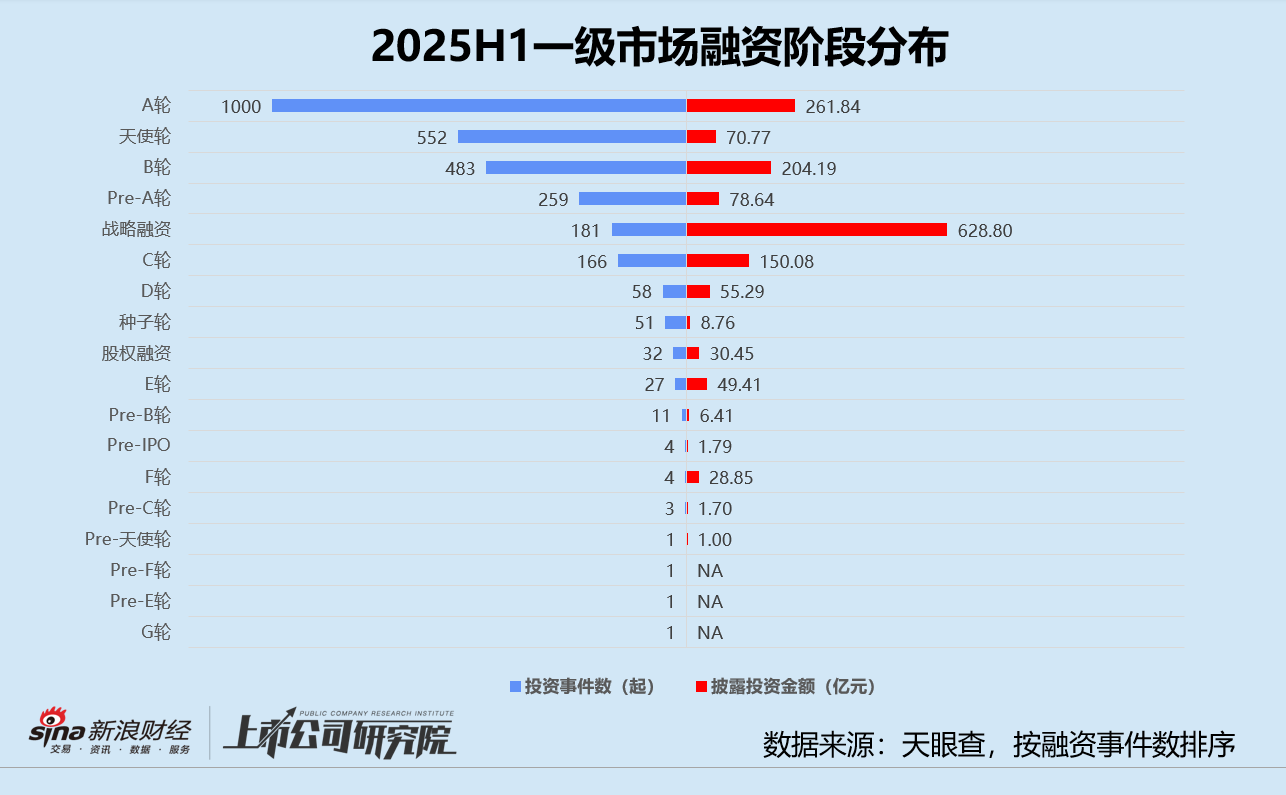

就投资阶段而言,上半年早期阶段的种子轮、天使轮、Pre-A轮和A轮投资事件共有1862起,披露投资总额约为420.00亿元,同比分别下降4.1%、39.5%。早期阶段投资事件占总投资事件数比例约为65.7%,与2024年上半年持平,投资额占投资总额26.6%,同比提高2.2个百分点。早期阶段项目“量稳额跌”,凸显资本从“广撒网”转向“精准滴灌”,单个项目注资强度显著降低。

A轮作为核心支点,报告期内投资事件数量同比增长11.5%至1000起,占早期阶段事件量53.7%,占投资事件总量35.3%,反映具备初步商业化验证的企业更受青睐。战略融资轮披露投资金额合计620.80亿元,约为第二名A轮投资总额的2.4倍,但与2024年上半年相比跌58.0%。战略融资轮投资金额占投资总额比例从52.6%减少至39.8%,说明产业资本投资逻辑发生变化。一方面,房地产、消费类企业现金流承压,高举高打的生态布局收缩。另一方面,国资参投阶段前移,从后期溢价入股转为早期技术卡位。

此外,Pre-轮(Pre-天使轮、Pre-C轮、Pre-E轮、Pre-F轮等)投资事件明显增加,是企业成长周期与资本耐心博弈的新平衡。站在企业的角度来看,在资金链紧张但尚未达到下一轮融资标准的情况下,采用Pre-轮既可获得“救命钱”,又可避免降价融资窘境。站在机构的角度来看,Pre-轮提供较低的估值,也有利于老股东股转退出。

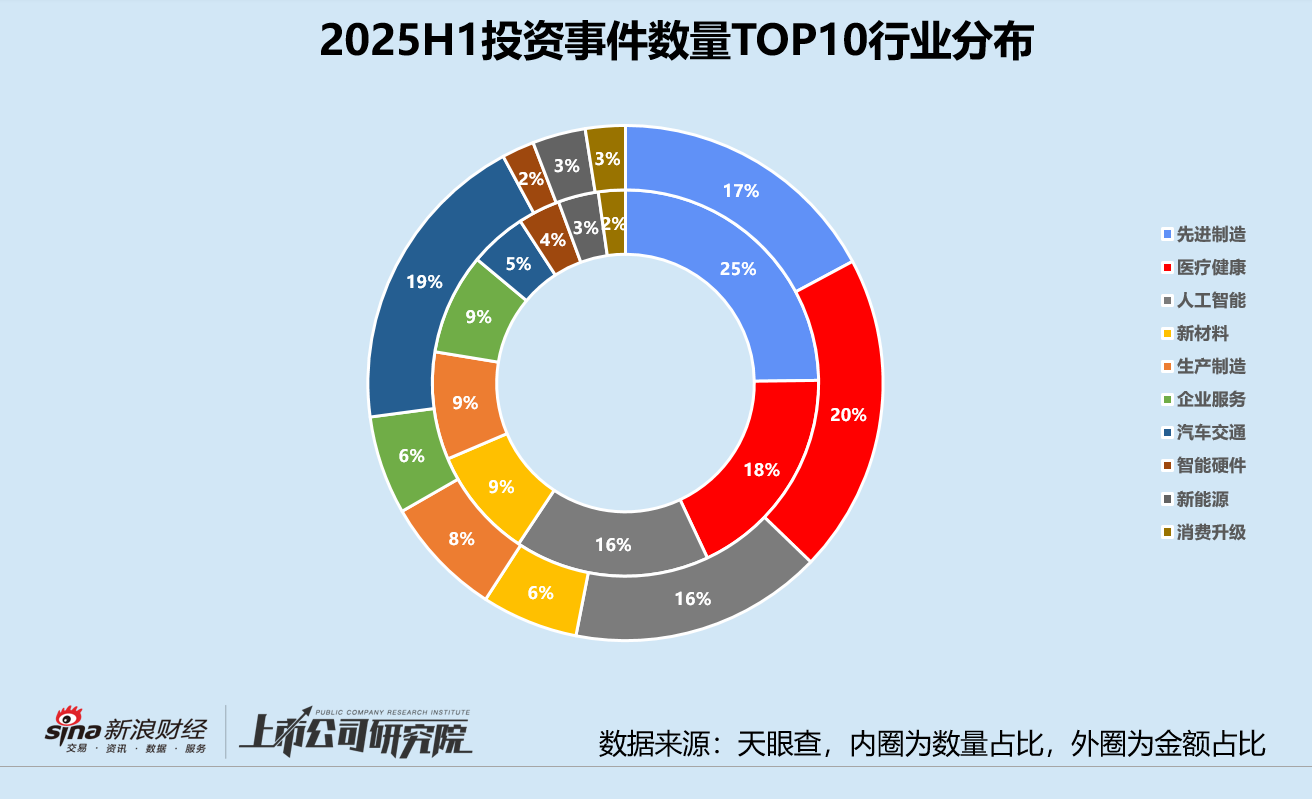

就投资行业而言,2025年1-6月先进制造以638笔投资保持领先,披露投资总额约为219.99亿元,同比分别下降4.9%、52.8%,平均单笔投资额约为2345.31万元,较2024年同期骤降66.2%。医疗健康以470笔投资排名第二,披露投资金额约为256.85亿元,远超其他赛道,但与2024年上半年相比同样分别下降10.3%、17.0%。

先进制造和医疗健康项目技术门槛高、研发周期长、资金需求量大,披露投资额双降反映出机构趋于谨慎的态度,投资策略从“规模押注”转向“分段输血”。

人工智能和生产制造领域投资活跃度持续走高。上半年人工智能赛道投资事件数量同比增长82.6%,投资金额突破200亿元,同比提高34.3%。生产制造投资数量和披露投资额分别较2024年上半年大幅提升51.6%、330.1%。智能硬件获一级市场关注度亦增加,投资事件数同比增长12.3%,投资总额同比近乎翻番。

企业服务、消费升级和电商零售等行业热度断崖式下跌。其中,消费升级部分类目增长难掩整体疲软,高溢价模式失效,投资事件数较2024年上半年下降40.9%;电商零售流量红利见顶,低价内卷挤压利润空间,披露投资额从32.28亿元跌至5.21亿元。

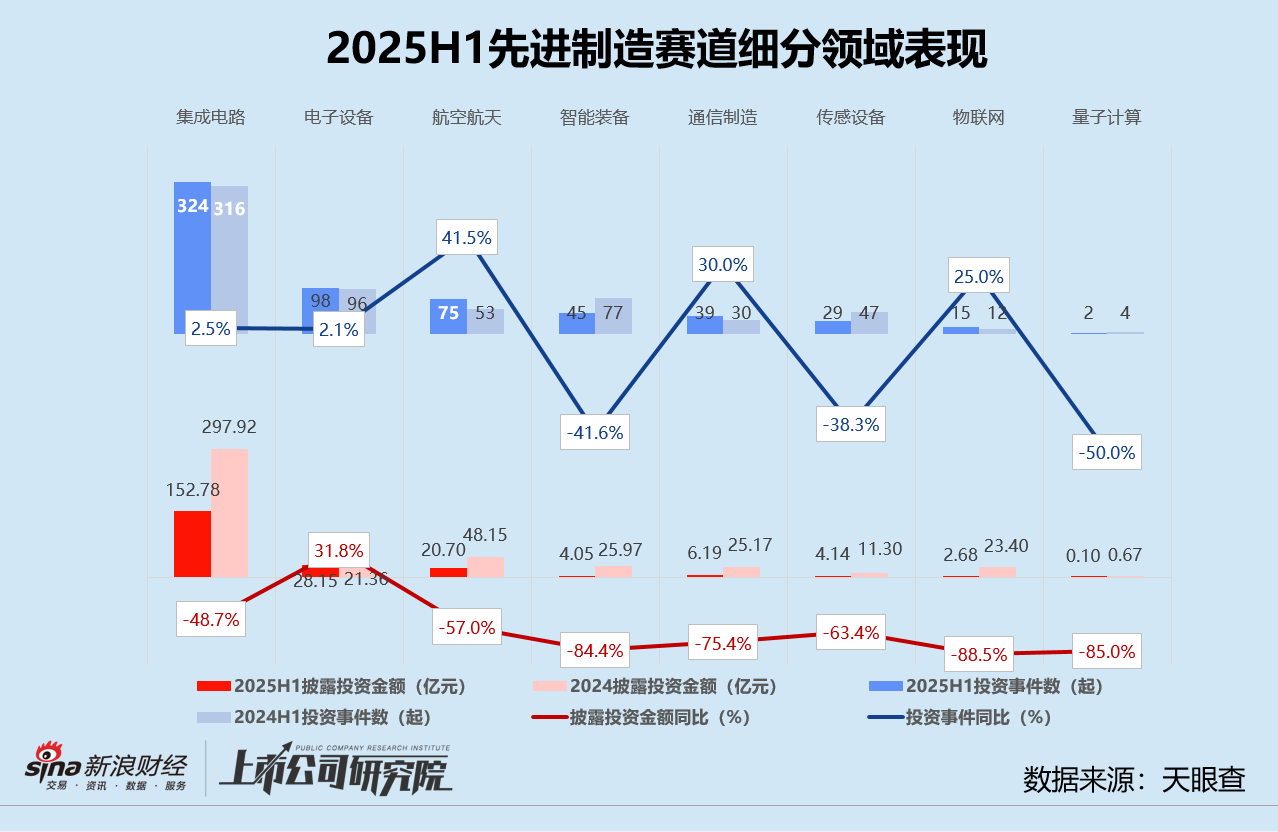

进一步细究获投总量最高的先进制造赛道,约一半投资事件集中在集成电路领域,其投资事件数和披露投资金额分别为324起、152.78亿元。航空航天、通信制造和物联网的获投项目数量虽然同比实现双位数增长,但披露投资金额都出现下滑,尤其物联网该指标降幅高达88.5%。电子设备是唯一投资事件数和金额均保持增长的细分领域,同比分别提高2.1%、31.8%,是先进制造行业核心亮点。

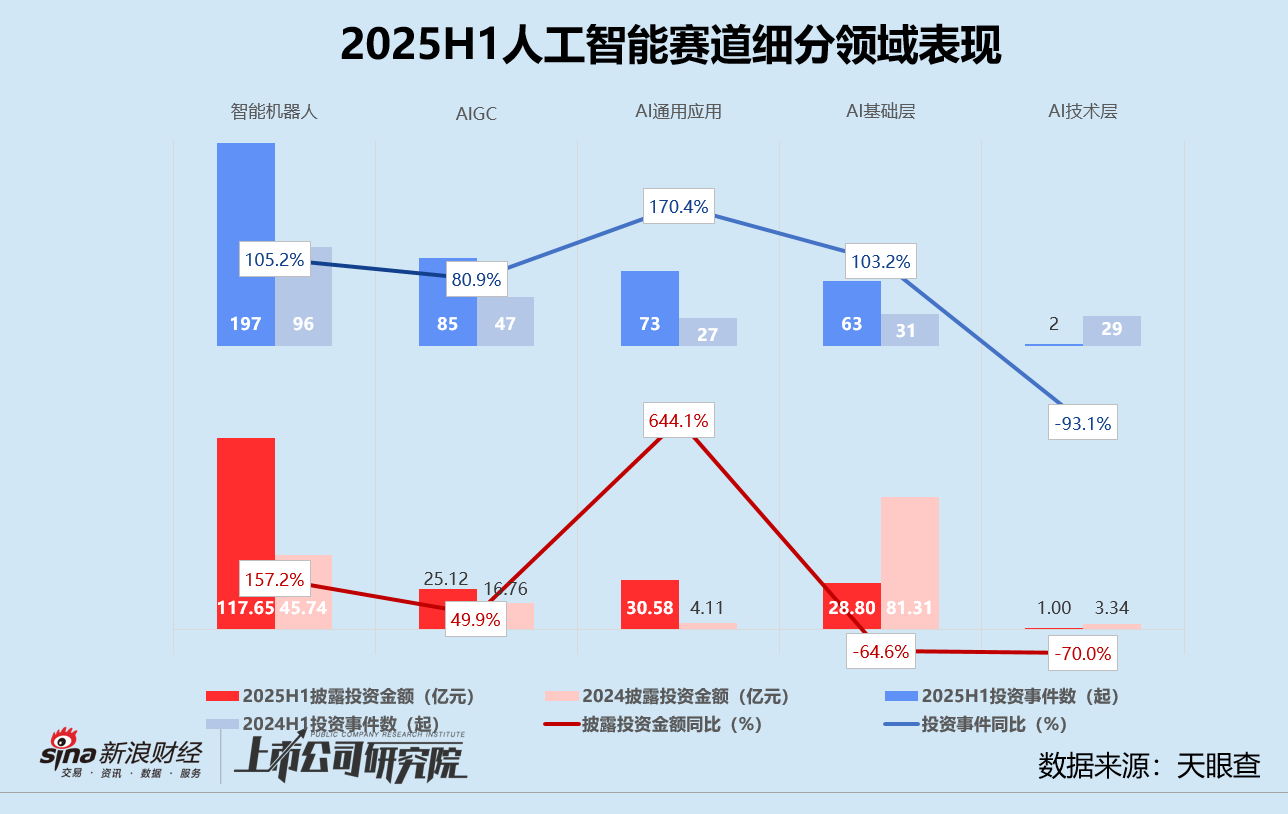

而获投事件数增速最快的人工智能赛道,约46.9%为商业模式相对成熟的智能机器人公司,占比较2024年上半年提高约5个百分点,投资数量和金额与2024年上半年相比爆发式增长105.2%、157.2%。AI基础层企业获投事件数尽管同比提高103.2%,但披露金额暴跌64.6%。其背后的主要原因在于,DeepSeek年初迅速崛起,动摇了通用大模型的竞争格局。2024年上半年,月之暗面仅A轮就融资超10亿美元。反观2025年上半年,智谱AI通过4轮累计融资20亿元,已占该细分领域同期投资总额近七成。

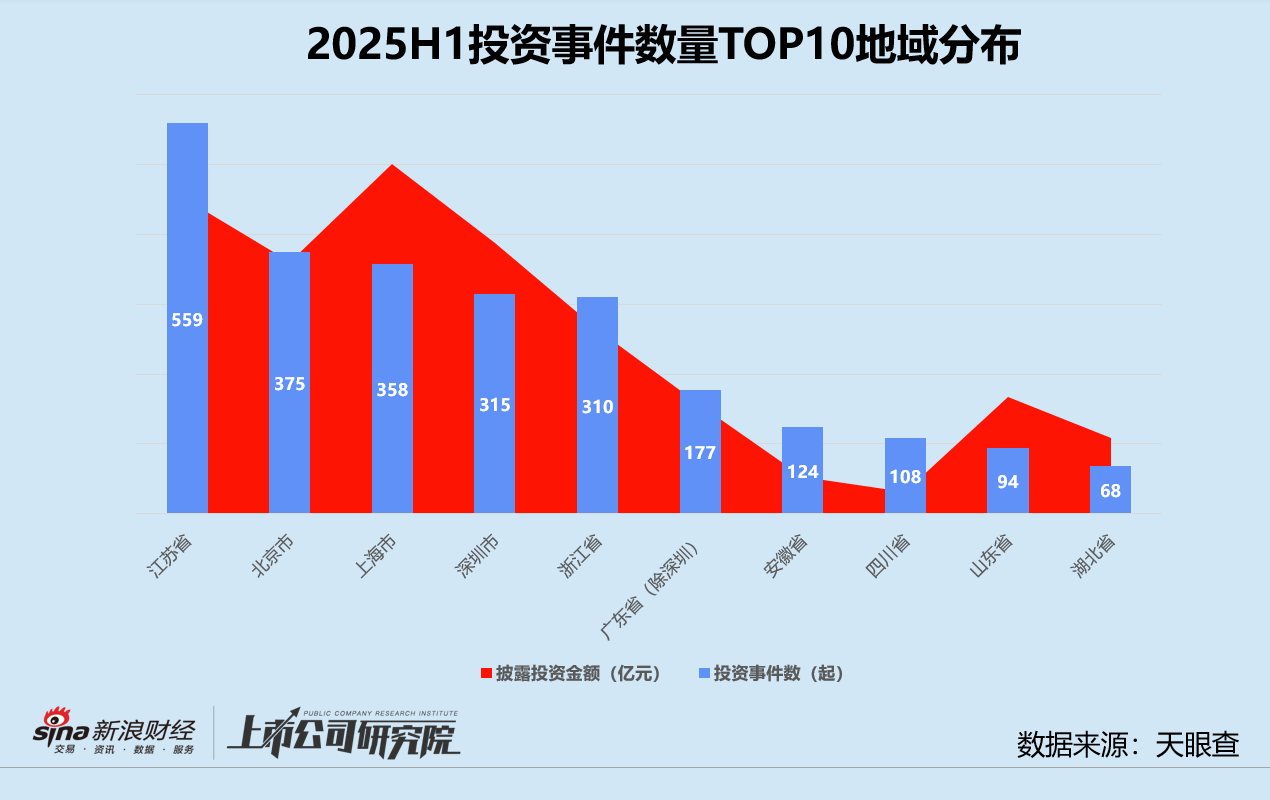

就投资区域而言,2025年1-6月,江苏省以559笔投资排名第一,披露投资总额约为224.89亿元,同比分别额增长8.5%、7.9%。上海投资总额达250.51亿元,远超其他地区,但较2024年同期显著下降47.9%。

与2024年上半年相比,深圳市投资事件数虽然下降5.4%,但披露投资金额增长168.6%,超越浙江省跃升第四名。山东省和湖北省投资事件数和披露金额双增,甘肃省受年初金川镍钴97亿元战略融资影响,披露投资额暴涨1380.4%。陕西省投资数量和披露金额同比分别下降35.1%、67.9%,跌出前十名。

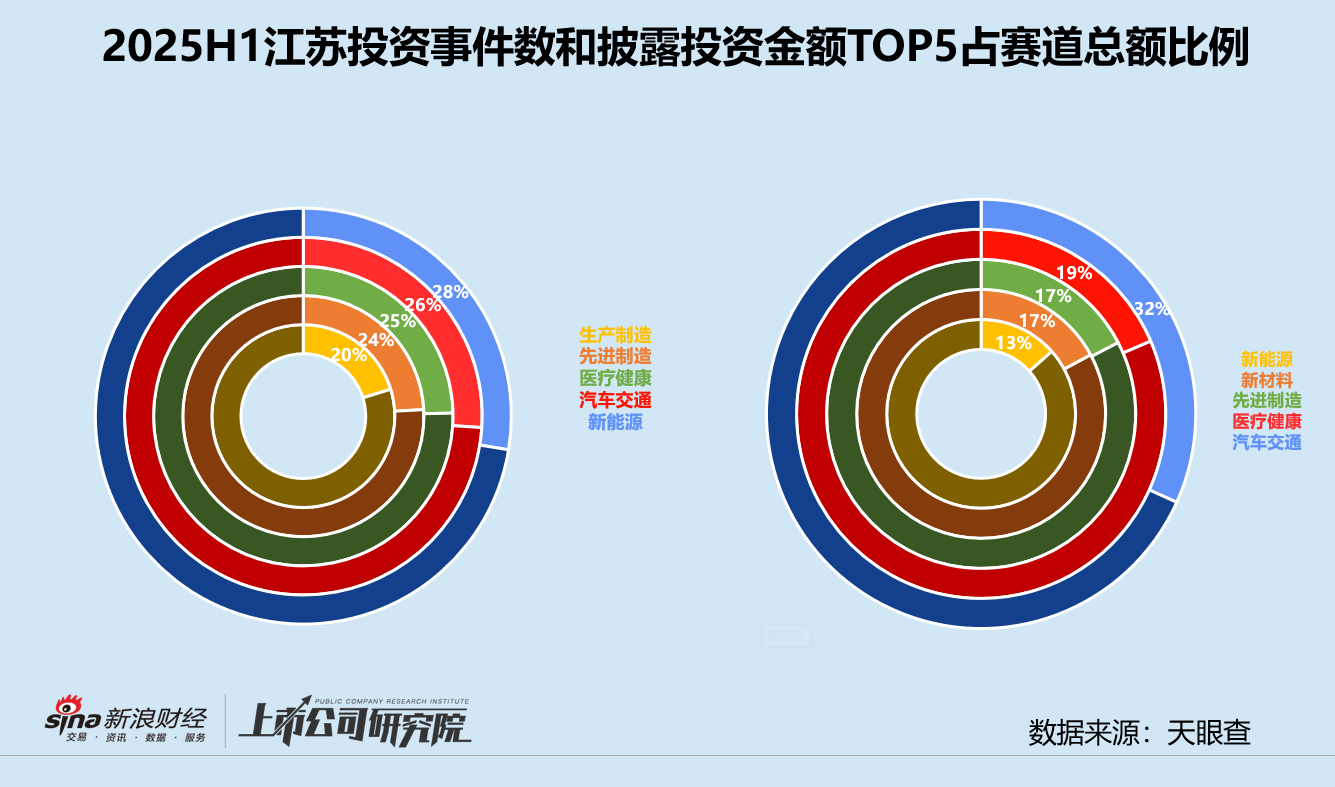

进一步细究获投总量最高的江苏省投资项目,报告期内其先进制造和医疗健康领域投资事件合计270起,约占地区投资事件总量48.3%,分别占赛道投资事件总量20.3%、24.7%;披露投资额共85.86亿元,约占地区投资总额38.2%,分别占赛道投资总额17.4%、18.6%。

在先进制造和医疗健康双轮驱动之余,江苏也紧跟市场趋势,人工智能和生产制造行业投资增速显著。思必驰、来牟科技、乐享科技等企业半年内获得多轮融资,带动人工智能赛道投资事件数和披露投资额同比增长111.1%、160.2%。硅基负极材料设备生产商纽姆特接连完成两轮B轮系列融资,使得生产制造赛道投资事件数和金额分别增长62.1%、10.6%。

退出:港股IPO火热、并购市场回暖 政策驱动结构性调整

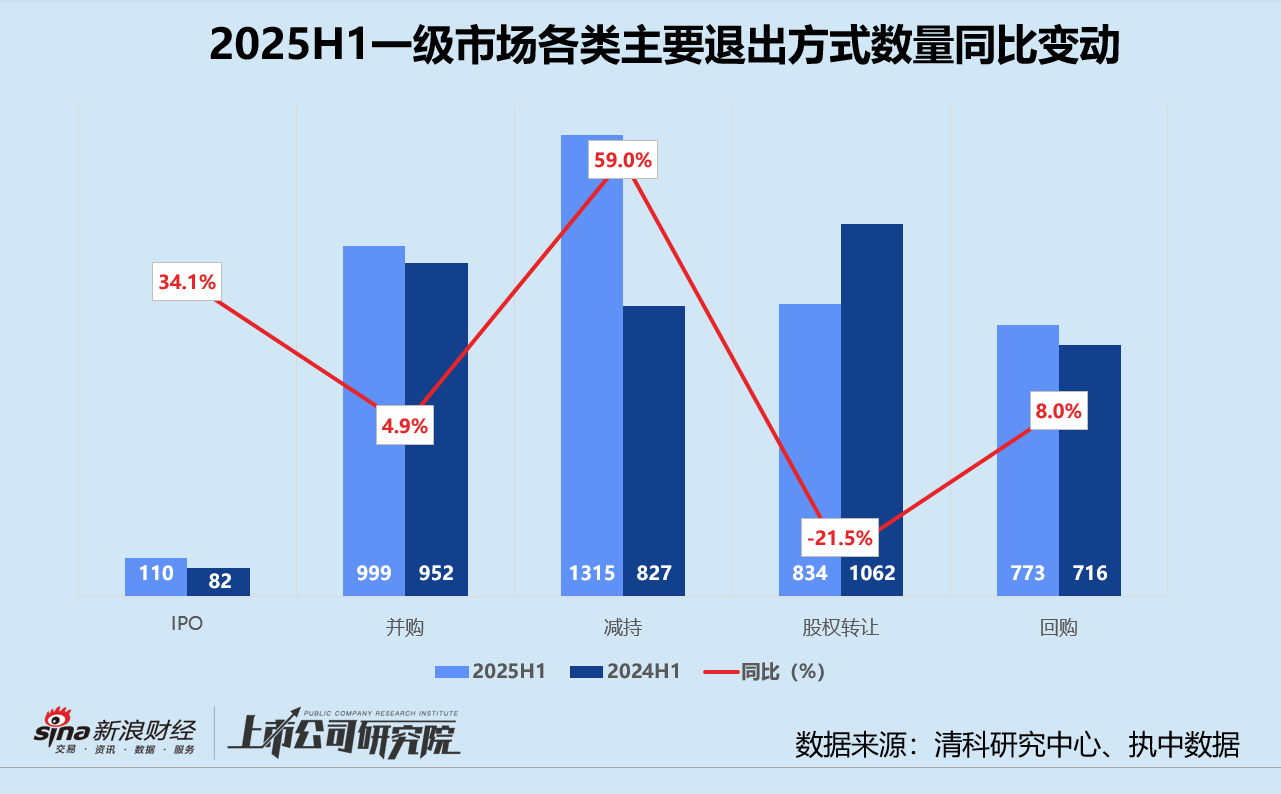

清科研究中心数据显示,2025年上半年境内外上市中企共110家,同比增加34.1%,首发融资额合计1222.37亿元,同比增长160.6%。分市场来看,A股共有51家企业上市,融资额为370.66亿元,同比分别提高15.9%、14.8%;港股IPO企业数量为40家,同比增幅接近50.0%,得益于赴港二次上市等大规模发行,其融资额高达802.43亿元,较2024年同期激增630.0%;美股则有19家中企顺利“上岸”,融资总额折合人民币49.28亿元,两项指标与2024年上半年相比分别增加72.7%、35.5%。

并购市场在政策引导、产业升级、支付创新等正向影响下稳步回升。报告期内,国内并购交易共999起,较2024年上半年增长4.9%,并购金额合计4283.73亿元,同比大幅提高52.7%。分行业来看,机械设备、计算机、电子行业领跑,基础化工、非银金融等行业并购需求也较旺盛。部分成长策略投资机构及国资机构也试水并购投资业务,启明创投斥资4.52亿元收购26.1%股份,成为国内首个私募股权并购基金收购上市公司控股权案例。

除此之外,据执中数据披露,2025年1-6月,投资机构共发生1315笔对上市公司的减持交易,减持股数合计34亿股,减持金额高达587亿元,均约为2024年上半年减持股数和金额的2倍。参与减持的机构共441家,远超2024年同期的221家。以投资机构为主体的股权转让交易共834笔,同比减少21.5%。同样以投资机构为主体的回购交易共773笔,同比增加8.0%。

晋ICP备17001803号-1

晋ICP备17001803号-1 晋ICP备17001803号-1

晋ICP备17001803号-1